SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Группа ЛСР представила сильные финрезультаты за 2021 год - Атон

- 25 марта 2022, 15:51

- |

Группа ЛСР опубликовала результаты за 2021 по МСФО

Выручка Группы ЛСР выросла на 11% г/г до 130.5 млрд руб., скорректированная EBITDA укрепилась на 31% г/г до 35.8 млрд руб., рентабельность EBITDA увеличилась на 4 пп до 27%. Чистая прибыль составила 16.3 млрд руб. (+35% относительно годом ранее). Выручка в Санкт-Петербурге выросла на 4% г/г, а скорректированная EBITDA подскочила на 25% г/г на фоне роста цен. В Москве выручка и скорректированная EBITDA увеличились на 9% и 53% г/г соответственно. Выручка от продажи строительных материалов выросла на 17% г/г, а EBITDA взлетела на 57% г/г. Чистый долг Группы подскочил до 68.8 млрд руб. против 16.8 млрд руб. в прошлом году, соотношение чистый долг/EBITDA составило 1.92x.

Выручка Группы ЛСР выросла на 11% г/г до 130.5 млрд руб., скорректированная EBITDA укрепилась на 31% г/г до 35.8 млрд руб., рентабельность EBITDA увеличилась на 4 пп до 27%. Чистая прибыль составила 16.3 млрд руб. (+35% относительно годом ранее). Выручка в Санкт-Петербурге выросла на 4% г/г, а скорректированная EBITDA подскочила на 25% г/г на фоне роста цен. В Москве выручка и скорректированная EBITDA увеличились на 9% и 53% г/г соответственно. Выручка от продажи строительных материалов выросла на 17% г/г, а EBITDA взлетела на 57% г/г. Чистый долг Группы подскочил до 68.8 млрд руб. против 16.8 млрд руб. в прошлом году, соотношение чистый долг/EBITDA составило 1.92x.

В целом Группа ЛСР опубликовала сильные результаты за 2021, которые оказались близкими к нашим ожиданиям, хотя консенсуса рынка нет. Тем не менее мы не считаем результаты существенными для динамики акций, поскольку мы сейчас живем в новой экономической реальности. Девелоперы будут поддерживаться правительством, но пока неясно, какой эффект кризис окажет на Группу.Атон

- комментировать

- 255

- Комментарии ( 0 )

Новости рынков |Бизнес девелоперов традиционно выполняет для инвесторов защитную функцию в период экономического стресса - Фридом Финанс

- 22 марта 2022, 15:24

- |

Группа ЛСР 24 марта опубликует отчет по МСФО за полный 2021 год

Ожидаем, что выручка, скорректированная EBITDA и чистая прибыль эмитента составят 138,1 млрд руб., 30,3 млрд руб. и 13,8 млрд руб. соответственно. Прогнозы тех же показателей в 2022 году предполагают значения на уровне 152,2 млрд руб., 27,4 млрд руб. и 9,8 млрд руб. соответственно. Наша оценка прибыли значимо ниже общерыночных прогнозов ввиду ожидаемой негативной динамики ВВП и ИПЦ РФ, а также ухудшения статистики прибыли компаний, чей бизнес сравнительно сильно зависит от изменений в кредитном сегменте.

Бизнес девелоперов традиционно выполняет для инвесторов защитную функцию в период экономического стресса и на начальном этапе выхода из кризиса. В настоящее время повышение индикативных цен на московскую недвижимость на 30% превысило прирост реальных зарплат (ключевого компонента реальных доходов). Впрочем, как показала ситуация кризисных 2006-го, 2008-го, 2010-го и 2014 годов, цены на жилье в перспективе одного-двух лет демонстрировали стабилизацию или снижение на 5–30%. При этом поддержку рынку продолжают оказывать госпрограммы, большой объем накопленной на рынке денежной ликвидности, а также наличие в сегменте крупных игроков. Кроме того, на ситуацию в девелоперской отрасли повлияет отложенный эффект ускорения ВВП и улучшения потребительской статистики в 2021 году.

( Читать дальше )

Ожидаем, что выручка, скорректированная EBITDA и чистая прибыль эмитента составят 138,1 млрд руб., 30,3 млрд руб. и 13,8 млрд руб. соответственно. Прогнозы тех же показателей в 2022 году предполагают значения на уровне 152,2 млрд руб., 27,4 млрд руб. и 9,8 млрд руб. соответственно. Наша оценка прибыли значимо ниже общерыночных прогнозов ввиду ожидаемой негативной динамики ВВП и ИПЦ РФ, а также ухудшения статистики прибыли компаний, чей бизнес сравнительно сильно зависит от изменений в кредитном сегменте.

Бизнес девелоперов традиционно выполняет для инвесторов защитную функцию в период экономического стресса и на начальном этапе выхода из кризиса. В настоящее время повышение индикативных цен на московскую недвижимость на 30% превысило прирост реальных зарплат (ключевого компонента реальных доходов). Впрочем, как показала ситуация кризисных 2006-го, 2008-го, 2010-го и 2014 годов, цены на жилье в перспективе одного-двух лет демонстрировали стабилизацию или снижение на 5–30%. При этом поддержку рынку продолжают оказывать госпрограммы, большой объем накопленной на рынке денежной ликвидности, а также наличие в сегменте крупных игроков. Кроме того, на ситуацию в девелоперской отрасли повлияет отложенный эффект ускорения ВВП и улучшения потребительской статистики в 2021 году.

( Читать дальше )

Новости рынков |Недвижимость - высокие ставки неприятны, но не фатальны - Атон

- 28 декабря 2021, 20:34

- |

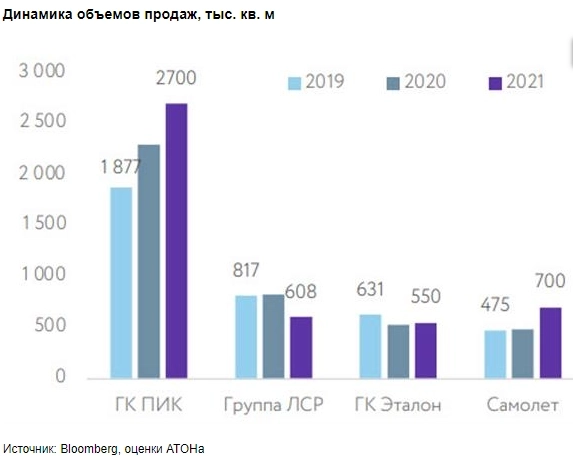

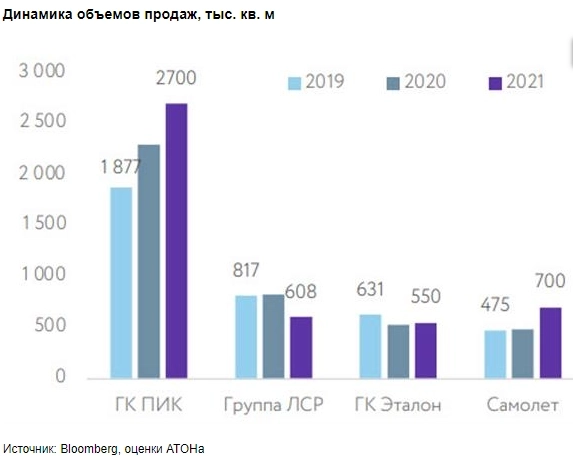

Наступающий 2022 год сулит девелоперам больше трудностей, чем предыдущий «урожайный» год, когда ставки по ипотеке находились на исторических минимумах, а спрос значительно превышал предложение. В 2022 ипотека подорожает, что охладит спрос. Мы не ожидаем больших проблем в жилищном строительстве. Напротив, перегретый рынок станет более сбалансированным. В прошлом году цены на жилье показали значительный рост, но при этом столь же сильно увеличилась себестоимость строительства, подорожали стройматериалы и земельные участки, поэтому цены в 2022 вряд ли пойдут на спад. Из-за роста расходов на повышенную маржу девелоперы тоже могут не рассчитывать. У каждой из публичных компаний девелоперов своя бизнес-модель и стратегия, свой портфель жилищных проектов, и поэтому их акции двигаются и оцениваются инвесторами по-разному. Нашим фаворитом по-прежнему остается Группа ПИК.

Конъюнктура рынка и цены. Мы ожидаем, что спрос на квартиры в 2022 будет ниже вследствие роста ставок по ипотечным кредитам. В частности, последняя опубликованная статистика по ипотечным сделкам в Москве за октябрь 2021 показала снижение спроса на 12% г/г. В то же время резкого обвала спроса мы тоже не ожидаем, он просто должен вернуться к более менее сбалансированному уровню. По-прежнему поддержку спросу будут оказывать обновленная программа господдержки ипотеки для молодых семей с одним ребенком и рост располагаемых доходов россиян. В 2021 цены на недвижимость выросли на 25% г/г, и мы не видим фундаментальных причин для их снижения в 2022 по следующим причинам: а) предложение жилья не растет, а в ряде крупных городов даже остается ограниченным; б) застройщики предпочитают не снижать цены, а субсидировать ипотечные ставки за свой счет, поэтому ипотечная ставка во многих проектах в сегменте первичного жилья держится ниже 7-8%; в) себестоимость строительства в 2021 подскочила на 30-70% г/г, и мы не ожидаем ее существенного снижения в 2022.

( Читать дальше )

Конъюнктура рынка и цены. Мы ожидаем, что спрос на квартиры в 2022 будет ниже вследствие роста ставок по ипотечным кредитам. В частности, последняя опубликованная статистика по ипотечным сделкам в Москве за октябрь 2021 показала снижение спроса на 12% г/г. В то же время резкого обвала спроса мы тоже не ожидаем, он просто должен вернуться к более менее сбалансированному уровню. По-прежнему поддержку спросу будут оказывать обновленная программа господдержки ипотеки для молодых семей с одним ребенком и рост располагаемых доходов россиян. В 2021 цены на недвижимость выросли на 25% г/г, и мы не видим фундаментальных причин для их снижения в 2022 по следующим причинам: а) предложение жилья не растет, а в ряде крупных городов даже остается ограниченным; б) застройщики предпочитают не снижать цены, а субсидировать ипотечные ставки за свой счет, поэтому ипотечная ставка во многих проектах в сегменте первичного жилья держится ниже 7-8%; в) себестоимость строительства в 2021 подскочила на 30-70% г/г, и мы не ожидаем ее существенного снижения в 2022.

( Читать дальше )

Новости рынков |Ограниченное предложение в Москве сдерживало темпы прироста выручки ЛСР - Промсвязьбанк

- 31 августа 2021, 13:41

- |

ЛСР в 1 полугодии увеличила чистую прибыль по МСФО в 2,2 раза

ЛСР в январе-июне 2021 года получила чистую прибыль по МСФО в размере 5,694 млрд рублей, что в 2,2 раза выше показателя аналогичного периода прошлого года, говорится в отчете компании. Выручка девелопера выросла на 13,9%, до 54,821 млрд рублей. Скорректированная EBITDA увеличилась на 46,4%, до 13,419 млрд рублей. Чистый долг ЛСР по итогам 1 полугодия 2021 года составил 34,087 млрд рублей, соотношение чистый долг/скорректированная EBITDA — 1,08.

ЛСР в январе-июне 2021 года получила чистую прибыль по МСФО в размере 5,694 млрд рублей, что в 2,2 раза выше показателя аналогичного периода прошлого года, говорится в отчете компании. Выручка девелопера выросла на 13,9%, до 54,821 млрд рублей. Скорректированная EBITDA увеличилась на 46,4%, до 13,419 млрд рублей. Чистый долг ЛСР по итогам 1 полугодия 2021 года составил 34,087 млрд рублей, соотношение чистый долг/скорректированная EBITDA — 1,08.

Рост показателей происходил на фоне сильной конъюнктуры рынка недвижимости, однако ограниченное предложение компании в Москве сдерживало темпы прироста выручки. Благоприятная конъюнктура в 3 квартале 2021 года рынка недвижимости поддержит показатели по итогам этого периода. Результаты оцениваем нейтрально. Рекомендуем «покупать» акции ЛСР с целевой ценой 1003 руб./акцияПромсвязьбанк

Новости рынков |Чистая прибыль ЛСР подскочила в 2,2 раза - Финам

- 30 августа 2021, 21:59

- |

Одна из крупнейших российских публичных строительных компаний ЛСР, акции которой находятся в нашем аналитическом покрытии, сегодня представила свои финансовые и операционные результаты за первое полугодие 2021 года.

ФГ «Финам»

В первом полугодии 2021 года в Санкт-Петербурге, ключевом регионе присутствия, ЛСР ввела в эксплуатацию 140 тыс. кв. м против 4 тыс. кв. м годом ранее, в то же время компания заключила новые контракты на 184 тыс. кв. м, что на 12,5% ниже показателя за аналогичный период прошлого года. В Москве ЛСР ввела в эксплуатацию 80 тыс. кв. м против 152 тыс. кв. м годом ранее, при этом были заключены контракты на 83 тыс. кв. м, что сопоставимо с показателем годом ранее в 86 тыс. кв. м. В Екатеринбурге компания ввела в эксплуатацию 32 тыс. кв. м против 17 тыс. кв. м годом ранее и заключила новые контракты на 46 тыс. кв. м против 54 тыс. кв. м годом ранее.

Наша текущая рекомендация «Покупать» по бумагам ЛСР с целевой ценой 1050,5 руб. за акцию на конец 2021 года подразумевает потенциал роста на 31,6% от текущего ценового уровня.

Выручка ЛСР в отчетном периоде увеличилась на 14% г/г и составила 54,8 млрд руб. Стоит отметить, что показатель выручки в первом полугодии вырос как в сегменте строительства жилой недвижимости по всем регионам присутствия, так и в сегменте производства строительных материалов. Скорректированная EBITDA компании возросла на 46,5% до 13,4 млрд руб., а чистая прибыль подскочила в 2,2 раза в сравнении с аналогичным периодом годом ранее и достигла 5,7 млрд. руб.Пырьева Наталия

ФГ «Финам»

В первом полугодии 2021 года в Санкт-Петербурге, ключевом регионе присутствия, ЛСР ввела в эксплуатацию 140 тыс. кв. м против 4 тыс. кв. м годом ранее, в то же время компания заключила новые контракты на 184 тыс. кв. м, что на 12,5% ниже показателя за аналогичный период прошлого года. В Москве ЛСР ввела в эксплуатацию 80 тыс. кв. м против 152 тыс. кв. м годом ранее, при этом были заключены контракты на 83 тыс. кв. м, что сопоставимо с показателем годом ранее в 86 тыс. кв. м. В Екатеринбурге компания ввела в эксплуатацию 32 тыс. кв. м против 17 тыс. кв. м годом ранее и заключила новые контракты на 46 тыс. кв. м против 54 тыс. кв. м годом ранее.

Наша текущая рекомендация «Покупать» по бумагам ЛСР с целевой ценой 1050,5 руб. за акцию на конец 2021 года подразумевает потенциал роста на 31,6% от текущего ценового уровня.

Новости рынков |Группа ЛСР представит сильные результаты за 1 полугодие - Финам

- 30 августа 2021, 15:25

- |

Одна из крупнейших российских публичных строительных компаний ЛСР, акции которой находятся в нашем аналитическом покрытии, сегодня представит свои финансовые и операционные результаты за первое полугодие 2021 года.

Ранее компания опубликовала финансовые результаты своей деятельности в соответствии с Российскими стандартами бухгалтерского учета (РСБУ). Выручка ЛСР по итогам первых шести месяцев 2021 года увеличилась на 36% г/г и составила 3,44 млрд руб. Чистая прибыль компании достигла 904,67 млн руб., что в 5,5 раз больше, чем за аналогичный период годом ранее.

ФГ «Финам»

Ранее компания опубликовала финансовые результаты своей деятельности в соответствии с Российскими стандартами бухгалтерского учета (РСБУ). Выручка ЛСР по итогам первых шести месяцев 2021 года увеличилась на 36% г/г и составила 3,44 млрд руб. Чистая прибыль компании достигла 904,67 млн руб., что в 5,5 раз больше, чем за аналогичный период годом ранее.

Наша текущая рекомендация «Покупать» по бумагам ЛСР с целевой ценой 1050,5 руб. за акцию на конец 2021 года подразумевает потенциал роста на 30% от текущего ценового уровня.Пырьева Наталия

ФГ «Финам»

Новости рынков |Продление программы субсидирования ипотоки - позитивная новость для девелоперов - Атон

- 18 августа 2021, 14:10

- |

Правительство России продлевает льготную семейную ипотеку до 2024, лимит средств на программу увеличен вдвое до 1.7 трлн руб.

Правительство продлило до конца 2023 года программу субсидирования ипотеки, которая будет распространена на семьи с одним ребенком. Кроме того, правительство увеличило лимит средств на программу более чем в два раза до 1.7 трлн руб. В рамках этой программы молодые российские семьи смогут покупать квартиры под 6% годовых. Ипотеку можно использовать как для покупки квартир, так и для покупки домов.

Правительство продлило до конца 2023 года программу субсидирования ипотеки, которая будет распространена на семьи с одним ребенком. Кроме того, правительство увеличило лимит средств на программу более чем в два раза до 1.7 трлн руб. В рамках этой программы молодые российские семьи смогут покупать квартиры под 6% годовых. Ипотеку можно использовать как для покупки квартир, так и для покупки домов.

Новость позитивна для сектора недвижимости и публичных девелоперов, т.к. она существенно поддержит спрос на жилье.Атон

Новости рынков |Повышение Сбербанком ставки по ипотеке не сильно повлияет на текущую ситуацию на рынке недвижимости - Система Капитал

- 07 мая 2021, 17:31

- |

«Сбербанк» решил незначительно повысить ставки по ипотеке (на 0.4 п.п.). Мы однако не считаем, что это сильно повлияет на текущую ситуацию на рынке недвижимости, по крайней мере, в сегменте новостроек. Многие крупные девелоперы имеют соглашения с банками и выдают ипотеки по ставкам сильно ниже ключевой. Есть высокая вероятность, что это затронет цены на вторичном рынке, но там и до этого не наблюдался сильный рост.

В общем и целом на рынке недвижимости по-прежнему всем балом правит соотношение спроса и объемов выставленного на продажу жилья. После ажиотажного спроса в конце прошлого года на фоне действия льготной ипотеки рынок немного «остыл», да и платежеспособность потенциальных покупателей сократилась из-за ускорения инфляции. Однако застройщики также активно мониторят ситуацию и не «бомбардируют» рынок пулом новых предложений, удерживая цены у высоких значений. Более того, введенные властями меры регулирования на руку крупным игрокам, которые продолжают отхватывать рыночную долю у мелких девелоперов, и таким образом увеличивают собственный ввод жилья даже несмотря на скромные общие показатели в целом по рынку. На наш взгляд, так ситуация и будет развиваться дальше. Контроль за предложением скомпенсирует эффект от роста ставки (хотя и здесь ЦБ сильно исчерпал потенциал после двух повышений ставки с начала года) и сокращение располагаемого дохода. Кроме того, рост инфляции и цен на сырье оставляет мало шансов для девелоперов для какого-либо негативного изменения цен.

УК «Система Капитал»

В общем и целом на рынке недвижимости по-прежнему всем балом правит соотношение спроса и объемов выставленного на продажу жилья. После ажиотажного спроса в конце прошлого года на фоне действия льготной ипотеки рынок немного «остыл», да и платежеспособность потенциальных покупателей сократилась из-за ускорения инфляции. Однако застройщики также активно мониторят ситуацию и не «бомбардируют» рынок пулом новых предложений, удерживая цены у высоких значений. Более того, введенные властями меры регулирования на руку крупным игрокам, которые продолжают отхватывать рыночную долю у мелких девелоперов, и таким образом увеличивают собственный ввод жилья даже несмотря на скромные общие показатели в целом по рынку. На наш взгляд, так ситуация и будет развиваться дальше. Контроль за предложением скомпенсирует эффект от роста ставки (хотя и здесь ЦБ сильно исчерпал потенциал после двух повышений ставки с начала года) и сокращение располагаемого дохода. Кроме того, рост инфляции и цен на сырье оставляет мало шансов для девелоперов для какого-либо негативного изменения цен.

В этой связи на рынке новостроек мы ожидаем краткосрочно «затишье» и сохранение текущих цен, а на вторичном рынке возможна небольшая коррекция, но в разумных пределах. При этом крупные игроки, в том числе залистингованные (ЛСР, ПИК и Эталон), вероятно, смогут показывать опережающие рынок показатели за счет своих регуляторных преимуществ, о чем говорят и их недавние действия (ввод ПИК четырех новых проектов в 1К21 против трех в 1К20, допразмещение Эталона для покупки новых земельных участков и тд.).Асатуров Константин

УК «Система Капитал»

Новости рынков |На старте следующей недели бумаги Группы ЛСР могут достичь минимумов сентября прошлого года - Финам

- 06 мая 2021, 17:30

- |

«Группа ЛСР» выплачивает весьма уверенные дивиденды, при этом по итогам первого квартала 2021 года стоимость заключенных новых договоров компании снизилась на 14% г/г, достигнув 19 млрд рублей, а объем составил 142 тыс. кв. м. В рамках онлайн-конференции Finam.ru «Российский фондовый рынок в мае: продавать нельзя покупать» эксперты представили свои прогнозы по закрытию дивидендного гэпа, а также перспективам акций компании.

Михаил Зельцер, к.э.н., эксперт по фондовому рынку «БКС Мир инвестиций», отмечает, что текущая дивидендная доходность ЛСР — 4,7%, крайний срок входа в бумагу для получения дивиденда — завтра. С учетом технического разрыва сразу на старте следующей недели бумага достигнет минимумов сентября прошлого года. Предыдущие разрывы закрывались около месяца. В этом году ожиданий столь быстрого выкупа нет; более того, глубина просадки до закрытия гэпа может значительно превысить размер выплат. Поддержка после ухода под 780 руб. находится лишь на 740 руб. Положительным моментом служит стремление компании к стабильным выплатам по бумагам из расчета 50% прибыли. Однако взгляд на отрасль осторожный, есть риск локального перенасыщения рынка недвижимости.

В то же время Ксения Лапшина, аналитик ИК QBF, считает, что фундаментально отрасль и конкретно акции ЛСР интересны. Однако вопрос, что будет с компанией, когда программа льготной ипотеки завершится? Во II полугодии 2021 года финансовые показатели могут оказаться хуже по сравнению с 2020 годом. ЛСР заметно отстали от акций ПИК по динамике, что также вызывает ряд сомнений. Дивидендная доходность акций на уровне среднерыночного значения, закрытие гэпа может занять 1-2 месяца при сохранении позитивной конъюнктуры на российском рынке.

Михаил Зельцер, к.э.н., эксперт по фондовому рынку «БКС Мир инвестиций», отмечает, что текущая дивидендная доходность ЛСР — 4,7%, крайний срок входа в бумагу для получения дивиденда — завтра. С учетом технического разрыва сразу на старте следующей недели бумага достигнет минимумов сентября прошлого года. Предыдущие разрывы закрывались около месяца. В этом году ожиданий столь быстрого выкупа нет; более того, глубина просадки до закрытия гэпа может значительно превысить размер выплат. Поддержка после ухода под 780 руб. находится лишь на 740 руб. Положительным моментом служит стремление компании к стабильным выплатам по бумагам из расчета 50% прибыли. Однако взгляд на отрасль осторожный, есть риск локального перенасыщения рынка недвижимости.

В то же время Ксения Лапшина, аналитик ИК QBF, считает, что фундаментально отрасль и конкретно акции ЛСР интересны. Однако вопрос, что будет с компанией, когда программа льготной ипотеки завершится? Во II полугодии 2021 года финансовые показатели могут оказаться хуже по сравнению с 2020 годом. ЛСР заметно отстали от акций ПИК по динамике, что также вызывает ряд сомнений. Дивидендная доходность акций на уровне среднерыночного значения, закрытие гэпа может занять 1-2 месяца при сохранении позитивной конъюнктуры на российском рынке.

Новости рынков |Выплата дивидендов Группы ЛСР в размере 39 рублей соответствует доходности 4,7% - Промсвязьбанк

- 30 апреля 2021, 15:00

- |

Группа ЛСР выплатит дивиденды в размере 39 руб. на акцию за 2-е полугодие 2020 г.

Акционеры Группы ЛСР на годовом собрании в четверг утвердили решение о выплате дивидендов в размере 39 рублей на акцию за 2-е полугодие 2020 года, говорится в сообщении компании. За 1-е полугодие 2020 года компания выплатила дивиденды в размере 20 рублей на акцию. Общая сумма выплат за 2-е полугодие составит 4 млрд 18,178 млн рублей, в том числе за счет нераспределенной прибыли прошлых лет. Список акционеров, имеющих право на получение дивидендов, будет сформирован по состоянию на 11 мая.

Акционеры Группы ЛСР на годовом собрании в четверг утвердили решение о выплате дивидендов в размере 39 рублей на акцию за 2-е полугодие 2020 года, говорится в сообщении компании. За 1-е полугодие 2020 года компания выплатила дивиденды в размере 20 рублей на акцию. Общая сумма выплат за 2-е полугодие составит 4 млрд 18,178 млн рублей, в том числе за счет нераспределенной прибыли прошлых лет. Список акционеров, имеющих право на получение дивидендов, будет сформирован по состоянию на 11 мая.

Ранее СД Группы ЛСР рекомендовал выплатить дивиденды в размере 39 рублей на акцию за 2-е полугодие 2020 года, поэтому решение акционеров является ожидаемым, а новость нейтральна для акций компании. Выплата в размере 39 рублей соответствует доходности 4,7% от закрытия котировок в четверг.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс